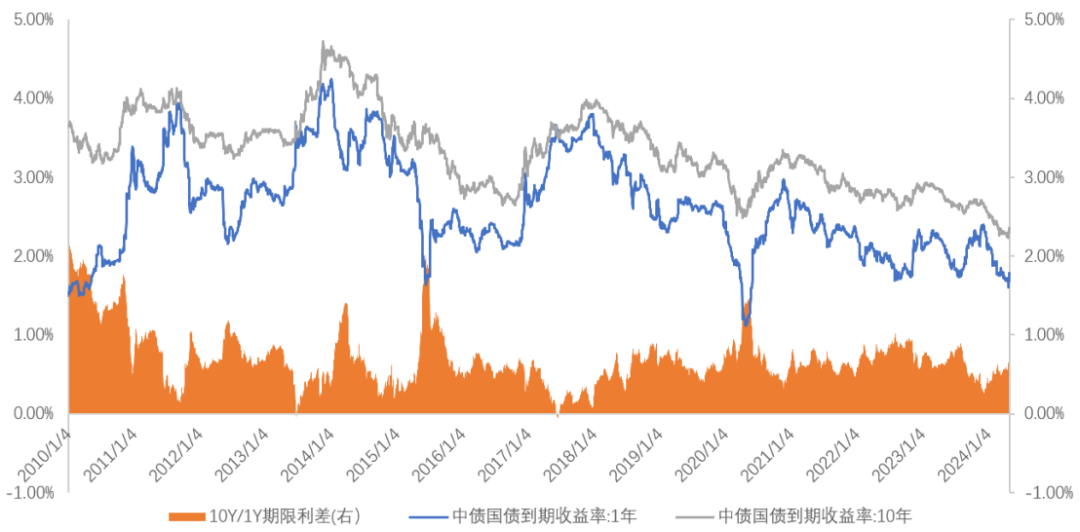

4月债市始终处于波动之中,利空与利多因素交织,收益率先下再上再下。中上旬公布的宏观经济数据叠加流动性宽松格局,10年期国债收益率再触新低;此后在政策预期引导下,收益率掉头迅速上行;月底政治局会议引发货币政策宽松预期,致使收益率再度大幅回落。展望后市,经济基本面和资金面利好格局相对清晰,央行针对长端收益率的政策预期引导或成为债市较大利空因素。

资金面方面,14天期逆回购到期0亿元;7天期逆回购投放4820亿元,7天期逆回购到期8820亿元;MLF投放1000亿元,MLF到期1700亿元;央行票据互换3个月发行50亿,央行票据互换3个月到期50亿。R001月均值环比下行4.23bps,R007月均值环比下行15.17bps。

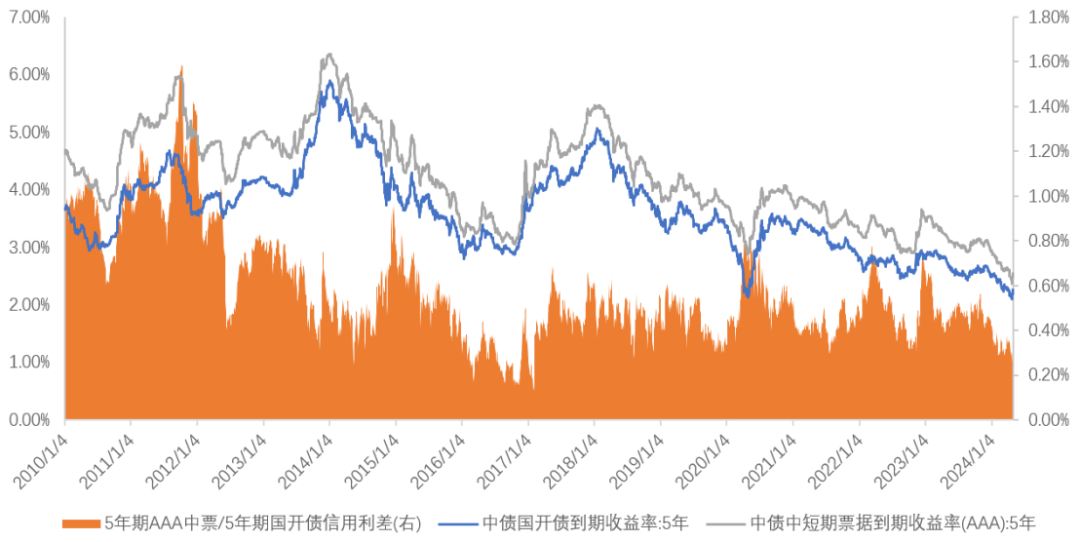

信用债方面,5年期AAA中票到期收益率为2.5275%(2010年以来0.30%分位),较上月末下行9.65bps;5年期AAA中票/5年期国开债信用利差相比上月小幅收窄至34.02bps,位于2010年以来9.20%分位。整体来看,月内各等级信用债收益率均下行。

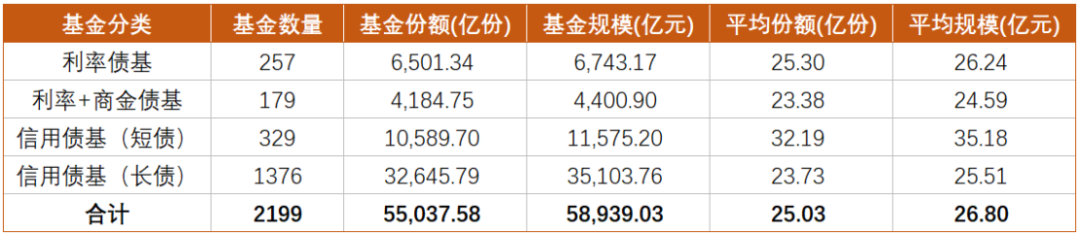

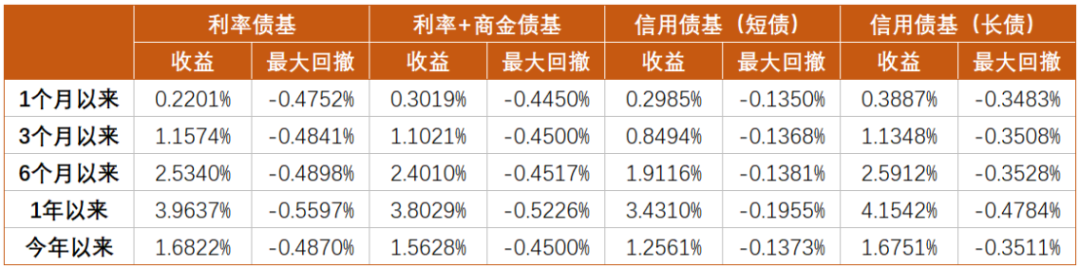

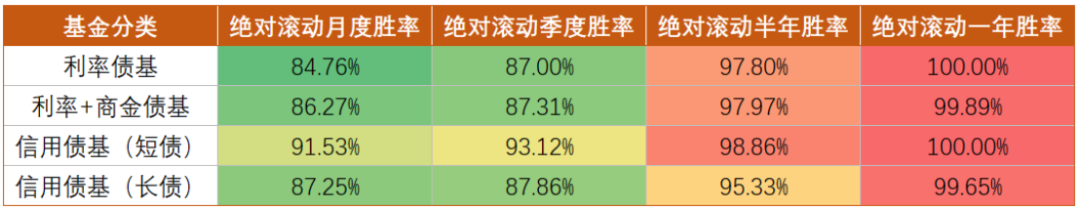

在投资实践中,为满足银行机构投资者大类资产配置及精细化投资管理的需求,我们基于持仓特征对纯债基金做了进一步细分:将近12个季度(披露不足 12个季度的按实际披露次数,后文同理)全部债券资产投资于利率债的基金划分为“利率债基”;将近12个季度全部债券资产投资于利率债、金融债的基金划分为“利率+商金债基”;将近12个季度存在信用债投资的基金分别划分为“信用债基(短债)”以及“信用债基(长债)”。 以基金公司为统计维度,我们对各家基金公司所管理的纯债基金数量及规模进行了统计,并展示了纯债基金规模超过1000亿的基金公司,如下所示。截至2024年4月末纯债基金规模超过千亿的基金公司共有21家,其中博时基金依旧占据榜首位置,数量为109只,规模为3070.00亿;其后嘉实基金位居第二,规模2245.37亿;招商基金、永赢基金、中银基金分别以2211.08亿、1987.77亿以及1979.39亿的规模位列前五。 我们按照上述分类对纯债基金各细分类别在1个月以来、3个月以来、6个月以来、1年以来以及今年以来的收益情况、最大回撤情况进行了统计(剔除了部分规模过小及净值数据异常的基金产品),结果如下表所示。从收益来看,1个月以来、6个月以来、1年以来表现最优的是信用债基(长债),3个月以来、今年以来表现最优的是利率债基。从最大回撤来看,各个时间区间最大回撤幅度最小的均为信用债基(短债)。 除了风险收益指标,为了考察投资者购买基金的持有体验,我们还对各细分类别基金在过去2年以来任意时点购买基金以后月度收益、季度收益、半年收益以及一年收益大于零的平均概率进行了统计,结果如下所示。可以看到,过去2年以来,持有月度、季度、半年绝对胜率最高的为信用债基(短债);持有一年绝对胜率最高的为利率债基及信用债基(短债)。 郑先生:15659330670

林先生:15800812823

免责声明 本报告信息均来源于公开资料,本公司对这些信息的准确性和完整性不作任何保证。本报告所载的资料、意见及推测仅映本公司于发布本报告当日的判断。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司在知晓范围内履行披露义务。 报告中的内容和意见仅供参考,并不构成本公司对所述基金买卖的建议。客户应考虑本报告中的任何意见或建议是否符合其特定状况。本文中提及的投资预期收入可能会波动。 本报告版权仅为本公司所有,攀赢基金对本报告具有修改权和最终解释权。基金市场是一个风险无时不在的市场,请您务必对盈亏风险有清醒的认识,认真考虑是否进行基金交易。市场有风险,投资需谨慎。