#债券市场回顾

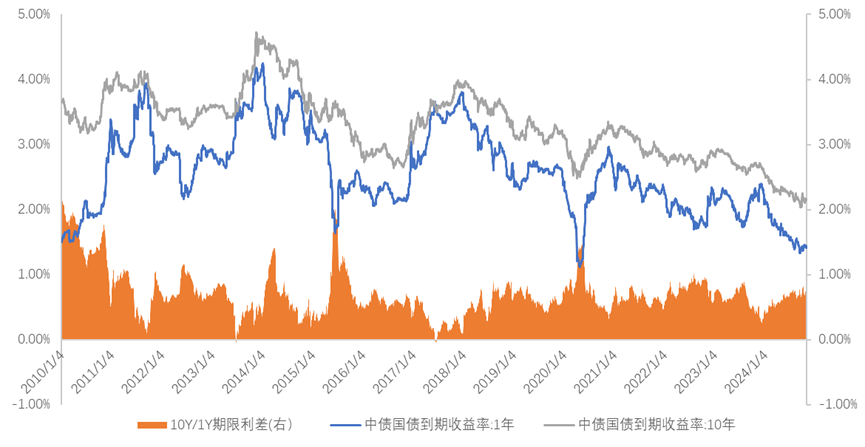

10月债市波动放缓,暂时结束前两个月的下跌趋势。月内财政政策预期以及股债跷跷板效应成为市场主要影响因素,财政政策力度以及美国大选备受关注,结果落地前市场情绪偏谨慎,临近月底收益率维持窄幅震荡。从资金面来看,月初逆回购大量到期造成流动性边际收紧,月末买断式逆回购操作平抑了资金波动。展望后市,年内仍有一次降准对债市影响以利好为主,10月PMI重回荣枯线以上反映了基本面回暖信号,但是否能够企稳仍需更多数据进行验证,短期内对债市利空因素有限。

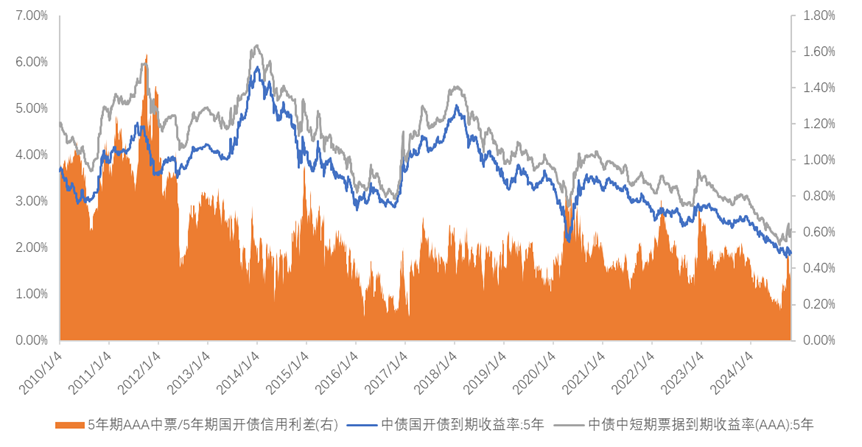

资金面方面,14天期逆回购到期13010亿元;7天期逆回购投放49758亿元,7天期逆回购到期36943亿元;MLF投放7000亿元,MLF到期7890亿元;央行票据互换3个月发行47.5亿,央行票据互换3个月到期50亿。R001月均值环比下行18.07bps,R007月均值环比下行2.92bps。 信用债方面,5年期AAA中票到期收益率为2.3970%(2010年以来2.70%分位),较上月末下行0.32bps;5年期AAA中票/5年期国开债信用利差相比上月继续走阔至51.31bps(2010年以来53.30%分位)。整体来看,月内低等级信用债收益率以上行为主,高等级信用债短端利率仍下行。

信用债方面,5年期AAA中票到期收益率为2.3970%(2010年以来2.70%分位),较上月末下行0.32bps;5年期AAA中票/5年期国开债信用利差相比上月继续走阔至51.31bps(2010年以来53.30%分位)。整体来看,月内低等级信用债收益率以上行为主,高等级信用债短端利率仍下行。

#纯债基金市场概况

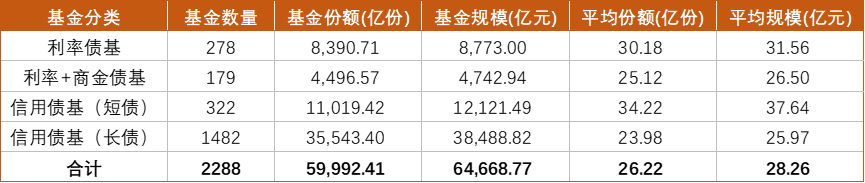

在投资实践中,为满足银行机构投资者大类资产配置及精细化投资管理的需求,我们基于持仓特征对纯债基金做了进一步细分:将近12个季度(披露不足 12个季度的按实际披露次数,后文同理)全部债券资产投资于利率债的基金划分为“利率债基”;将近12个季度全部债券资产投资于利率债、金融债的基金划分为“利率+商金债基”;将近12个季度存在信用债投资的基金分别划分为“信用债基(短债)”以及“信用债基(长债)”。

以基金公司为统计维度,我们对各家基金公司所管理的纯债基金数量及规模进行了统计,并展示了纯债基金规模超过1000亿的基金公司,如下所示。截至2024年9月末纯债基金规模超过千亿的基金公司数量共有25家,其中博时基金依旧占据榜首位置,数量为108只,规模为2991.62亿;其后广发基金位居第二,规模2719.32亿;招商基金、中银基金、永赢基金分别以2323.55亿、2294.41亿、2173.21亿的规模位列前五。

#纯债基金月度风险收益

我们按照上述分类对纯债基金各细分类别在1个月以来、3个月以来、6个月以来、1年以来以及今年以来的收益情况、最大回撤情况进行了统计(剔除了部分规模过小及净值数据异常的基金产品),结果如下表所示。从收益来看,1个月以来表现最优的为利率+商金债基,其余时间区间表现最优的均为利率债基。从最大回撤来看,各个时间区间最大回撤幅度最小的均为信用债基(短债)。

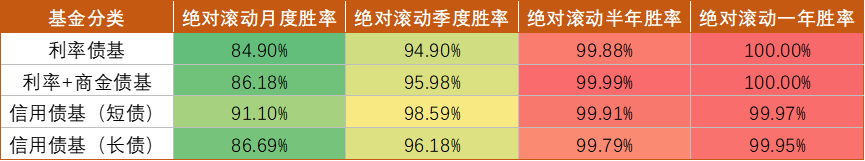

除了风险收益指标,为了考察投资者购买基金的持有体验,我们还对各细分类别基金在过去2年以来任意时点购买基金以后月度收益、季度收益、半年收益以及一年收益大于零的平均概率进行了统计,结果如下所示。可以看到,过去2年以来,持有月度、季度绝对胜率最高的为信用债基(短债);持有半年绝对胜率最高的为利率+商金债基;持有一年绝对胜率最高的为利率债基以及利率+商金债基。

#“赢基金”重点关注产品

基于基金在短期、中期以及长期以来的收益指标、波动指标以及最大回撤指标,我们对各细分类型存续时间超过1年、基金规模大于10亿的基金进行评分,完整报告及产品详情请联系销售经理:

郑先生:15659330670

林先生:15800812823

免责声明

本报告信息均来源于公开资料,本公司对这些信息的准确性和完整性不作任何保证。本报告所载的资料、意见及推测仅映本公司于发布本报告当日的判断。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司在知晓范围内履行披露义务。报告中的内容和意见仅供参考,并不构成本公司对所述基金买卖的建议。客户应考虑本报告中的任何意见或建议是否符合其特定状况。本文中提及的投资预期收入可能会波动。本报告版权仅为本公司所有,攀赢基金对本报告具有修改权和最终解释权。基金市场是一个风险无时不在的市场,请您务必对盈亏风险有清醒的认识,认真考虑是否进行基金交易。市场有风险,投资需谨慎。